无论是个人还是企业,用于慈善活动、公益事业的捐赠支出可以抵税,这个您知道么?

抵税条件:

个人或企业公益捐赠能够得到税前扣除的条件是:

1.直接向受赠人的捐赠不予以扣除,通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构对公益慈善事业进行的捐赠可依法予以扣除。

2.若通过公益性社会组织捐赠,该公益性社会组织应当依法取得公益性捐赠税前扣除资格。

3.需取得上述政府或有税前扣除资格的公益性社会组织开具的公益事业捐赠票据。申报抵税的过程中,需要提供捐赠票据凭证号。

若您2020年通过北京荣德利生慈善基金会进行公益捐赠,还未取得捐赠票据并想要申领,请发送您的个人信息:姓名、电话、捐赠金额、时间、凭证(截图)、用途、收件地址, 发送到邮箱:rongfoundation@126.com

我们核实信息后会尽快将捐赠票据邮寄给您。

个人篇

01计算方法

《中华人民共和国个人所得税法实施条例》第二十四条,捐赠额未超过纳税义务人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除。

2019年1月1日新修订的个税法正式实施,居民个人全年的应纳税所得额为综合所得的收入额,减除6万元的免征额以及专项扣除、专项附加扣除,应纳税所得额乘以适用综合所得个人所得税税率并减去速算扣除数即为本年度最终应纳税额。

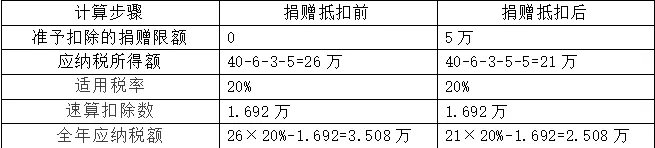

例:张先生2020年度工资薪金收入为40万,减去免征额6万,三险一金3万,专项附加扣除5万。2020年向浙江师范大学教育基金会基金会捐赠5万。

准予扣除的捐赠限额:(40-6-3-5-5)*30%=6.3万元,张先生实际捐赠5万元,取较小值,可以抵扣5万元

即年度汇算清缴时,张先生因公益捐赠可抵税1万元。

“2020年度个人所得税综合所得汇算清缴”申报日期截止到2021年6月30日。

以下是一份操作指南,请及时办理哦!

02操作指南

下载“个人所得税”APP→进行实名注册并登录→在首页“常用业务”中点击“综合所得年度汇算”→选择申报年度“2020年度”

点击“我需要申报表预填服务”→阅读标准申报须知→点击“我已阅读并知晓”

进入标准申报页面,确认“个人基础信息”→点击“下一步”→选择“准予扣除的捐赠额”

右上角选择“新增”→填写相应内容→确认“捐赠限额合计” (注:如参与多个项目捐赠,可继续选择“新增”)

填写示例

受赠单位统一社会信用代码:53110000MJ0179046G

受赠单位名称:北京荣德利生慈善基金会

捐赠凭证号:已开具捐赠票据的右上方票据号码

捐款金额:已开具捐赠票据的金额

扣除比例:“抗击疫情”项目,扣除比例为100%;其他项目扣除比例为30%

备注:捐赠项目具体名称

企业篇

01计算方法

根据《财政部税务总局关于公益性捐赠支出企业所得税税前结转扣除有关政策的通知》(财税〔2018〕15号)第一条规定,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于慈善活动、公益事业的捐赠支出在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。

例如:当年的年度所得税前利润总额是1000万元,准予税前扣除的捐赠额最高则是120万元。如果当年捐赠额低于120万元,则捐赠多少,扣除多少。如果当年捐赠额高于120万元,则扣除120万元,多出的捐赠则结转到下一年再进行税前扣除。

当年需要缴纳的企业所得税=(应纳税所得额—扣除的捐赠额)×25%(目前一般企业所得税税率

02结转年限

企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;企业当年捐赠超过年度利润总额12%的部分怎么办?

按照修订后的《企业所得税法》,准予结转以后三年内在计算应纳税所得额时扣除。也就是捐赠当年扣除后还可以最多再扣除三年,合在一起,一年捐赠最多可以扣除四年。第二、三、四年可以比照第一年执行,直到第一年的捐赠扣除完。

假如某个企业的年利润为1000万元,2016年公益捐赠400万元,那么2016年可以扣除120万元,2017年还可以扣除120万元,2018年还可以扣除120万元,三年扣除360万,2019年他还可以申请40万,也就是说第四年也允许扣除。

以上仅作信息参考,实际抵税核算情况请以国家税务系统为准。